合计近2.56万亿元!A股五大险企重要数据出炉

- 19

- 2023-01-17 23:00:23

- 574

转自:中国证券报

截至1月17日,五大A股上市险企负债端重要年度数据保费收入全部披露完毕。中国平安、中国人保、中国人寿、中国太保、新华保险五家险企2022年实现原保险保费收入共近2.56万亿元,较此前一年增长2.9%。

业内人士表示,虽然各家保费增长情况分化较大,但改善趋势已形成。展望2023年,保险资产、负债两端改善有望贯穿全年,板块估值修复仍有空间。

共揽保费近2.56万亿元

根据各家公司公告计算,2022年全年,A股五大险企共实现原保险保费收入25597.63亿元,同比增长2.9%。

具体来看,各家险企增长情况表现分化。2022年全年,中国平安累计实现原保险保费收入7691.40亿元,同比增长1.16%;中国人保累计实现原保险保费收入6191.58亿元,同比增长6.56%;中国人寿累计实现原保险保费收入约6152亿元,同比减少约0.77%;中国太保累计实现原保险保费收入3931.66亿元,同比增长8.41%;新华保险累计实现原保险保费收入1630.99亿元,同比减少0.23%。

作为险企的核心业务之一,寿险业务总体增长仍表现出一定的疲态,分化较为明显。2022年,五大上市险企寿险保费收入增长呈“一升四降”态势。除中国人寿和新华保险外,平安人寿、人保寿险、太保寿险分别实现原保险保费收入4392.77亿元、927.02亿元、2223.42亿元,同比分别增长-3.89%、-4.3%、6.1%。

在业内人士看来,在疫情防控优化及个人养老金制度落地等多重利好下,寿险有望企稳回升。华泰证券研究员李健认为,展望2023年,大部分寿险公司新业务价值有望实现正增长。

值得一提的是,与寿险同属人身险的健康险业务仍在蓬勃发展。例如,2022年人保健康实现原保险保费收入410.22亿元,同比增长14.54%;平安健康保险实现原保险保费收入133.42亿元,同比增长18.78%。

产险增长势头较好

与寿险增长相对乏力相比,2022年,上市险企财产险业务保持相对强劲的增长势头。

数据显示,2022年全年,人保财险、平安财险、太保产险分别实现原保险保费收入4854.34亿元、2980.38亿元、1708.24亿元,同比分别增长8.26%、10.37%、11.6%。

在财产险业务中,车险业务占比总体呈下降趋势,业务结构有所优化。人保财险车险业务占比从2021年末的56.93%降至2022年末的55.86%;平安产险车险业务占比从2021年末的69.93%降至2022年末的67.54%;太保产险车险业务占比从2021年末的59.98%降至2022年末的57.36%。

东兴证券分析师刘嘉玮表示,当前产险公司的核心竞争力主要体现在成本控制和业务结构上。成本控制方面,大型险企仍握有规模效应下的定价及渠道优势,成本控制能力较强,盈利空间较为显著;业务结构方面,在我国汽车保有量增速放缓压降车险市场增长空间的大趋势下,财产险的多元化发展是长期趋势。

值得注意的是,日前银保监会和保险行业协会分别发布《关于扩大商业车险自主定价系数浮动范围等有关事项的通知》和《农业保险产品开发指引》,从政策层面对产险业务的两大主力险种展业提供支持,进一步打开其中长期发展空间。

“我们预计,伴随人身险和财产险的同步发力,2023年险企负债端有望持续复苏。”刘嘉玮称。

板块估值仍有空间

1月17日,A股保险股震荡走低。但拉长时间线来看,自去年11月以来,A股保险板块触底反弹,开启“估值修复”之路。

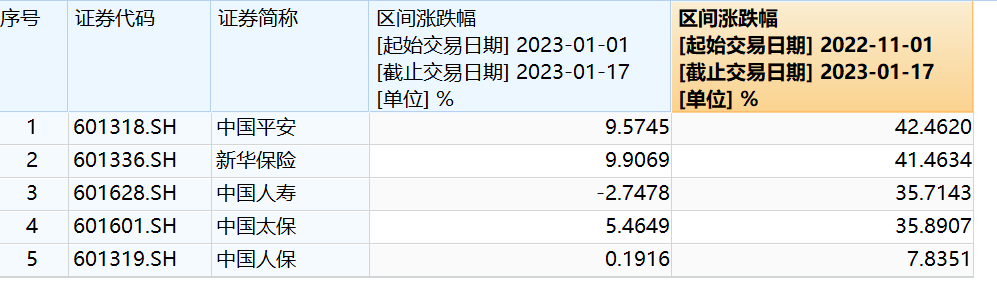

数据显示,自2022年11月1日至2023年1月17日,Wind保险指数累计涨幅近40%。具体到个股,上述区间内,中国平安、新华保险、中国人寿、中国太保、中国人保的累计涨幅分别为42.46%、41.46%、35.71%、35.89%和7.84%。

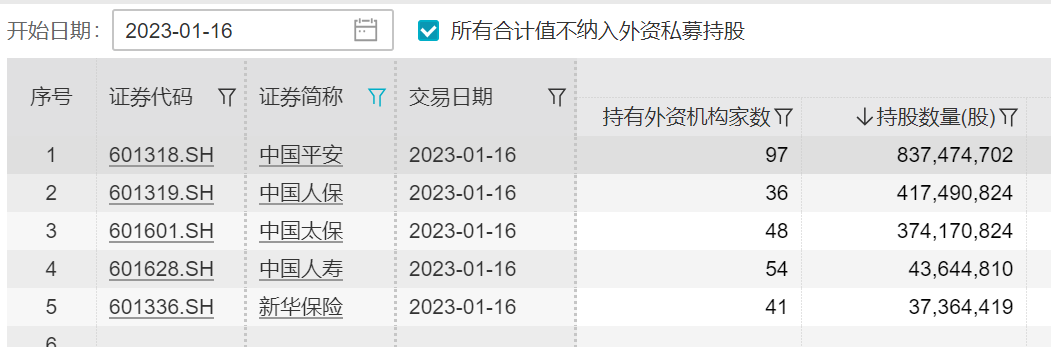

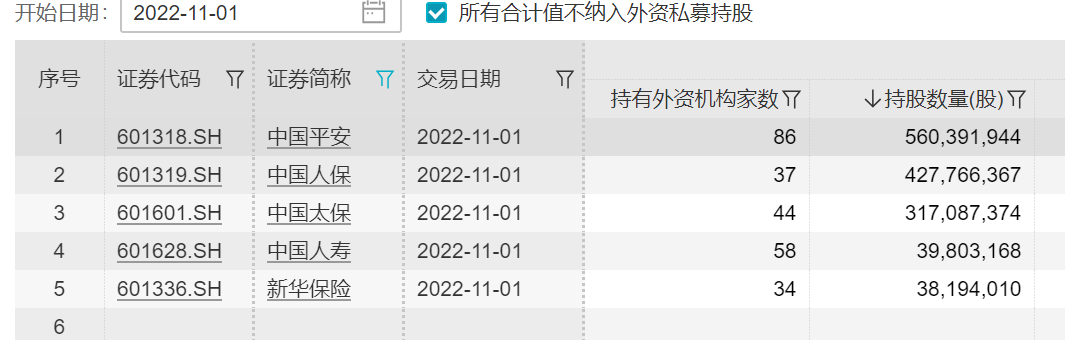

从资金面来看,保险股股价“上扬”背后,是外资在不断抢筹。以中国平安为例,Wind数据显示,截至去年11月1日,86家外资机构合计持有5.6亿股中国平安A股,然而截至1月16日,共有97家外资机构持股,合计持股数量为8.37亿股。

从催化因素来看,资产负债端改善、政策面向好、长端利率上行等因素共同推动保险板块实现触底反弹。太平洋证券分析师徐超认为:“A股保险公司过去10年整体估值没有太多的增长,始终在一个范围里来回震荡,甚至是在2022年跌到了历史的最低点。但过去这10年中,只要是在A股存在了10年的保险公司,它的内含价值(PEV)基本上增长了5倍以上,相当于实际资产增加了5倍多,这两者之间就已经出现了一个巨大的剪刀差。所以保险行业的估值修复是迟早发生的事情,只是在等待一个反转的时机。”

业内人士认为,在经济企稳、修复预期升温的背景之下,未来长端利率中枢还存在比较大可能上行,会进一步对保险板块带来催化效应。开源证券分析师高超等人指出,从年度维度看,经济企稳上行、地产风险改善将持续利好保险股资产端;储蓄型产品需求提升、代理人转型见效和疫后复苏构成2023年负债端复苏驱动力。保险资负两端改善有望贯穿全年,板块估值修复仍有空间。

编辑:亚文辉

发表评论